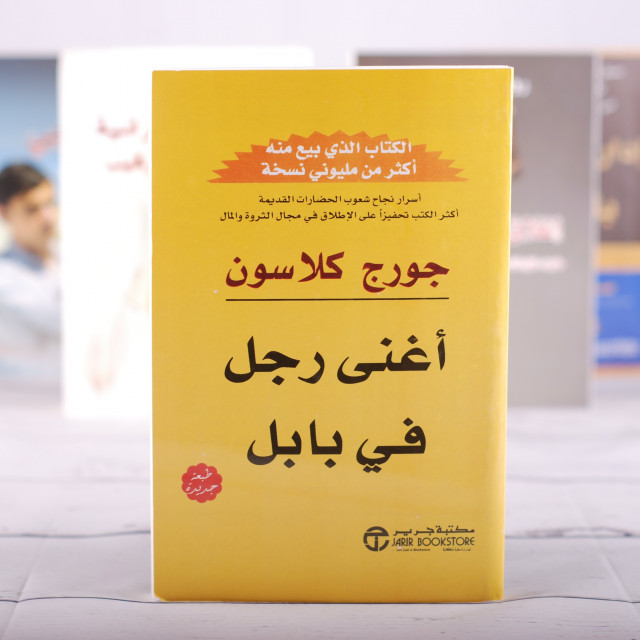

ملخص كتاب: أغنى رجل في بابل

على الرغم من مضي أكثر من 100 عام على نشر الكتاب لأول مرة، إلا أن المطابع لا تزال تنشر المزيد من النسخ إلى يومنا هذا. قد يعود ذلك إلى الأسلوب السردي الشيق والسلس الذي صبّ فيه مؤلفه George Clason المفاهيم التي يريد إيصالها إلى من أراد بناء ثروة شخصية والحصول على الحرية المالية. الكتاب عبارة عن مجموعة من النصائح المالية الشخصية، أي الموجهة إلى مختلف أفراد المجتمع على اختلاف أدوارهم ووظائفهم.

يستعين الكاتب بمدينة بابل العريقة لبناء بيئة القصة، وذلك لأن بابل -كما يقول الكتاب- كانت أغنى مدن العالم، وهي أولى الحواضر التي ازدهر فيها النظام المالي. ينقسم الكتاب إلى عدة فصول، كل فصل عبارة عن قصة، أو مشهد، يشترك مع غيره من الفصول في الشخصيات، ولكن يحكي نصيحة مالية مختلفة.

في هذا المنشور، أود أن أعيد كتابة تلك النصائح، ولكن بتجريدها من القالب القصصي، والاقتصار على تلخيص الأفكار والمفاهيم العامة التي يطرحها الكاتب في كل فصل. إن هذا الملخص هو نتاج فهمي الشخصي للكتاب ولمحتواه، وقد حاولت في هذه المدونة أن أعيد كتابة تلك الأفكار بهذا الفهم الذي تشكّل في ذهني بعد قراءة الكتاب. لذلك، فإن قراءة الكتاب الأصلي قد تعطيك صورة مختلفة عما ستقرأه في هذه المدونة، لربما لأنني أسأت فهم بعض الأفكار، أو لأنني تجاهلت فقرات لم يجدر بي تجاهلها. يمكنك تحميل الكتاب من خلال الرابط المباشر: http://www.bookleaks.com/files/fhrst4/322.pdf

الرجل الذي يبحث عن الذهب

تُقاس الحياة الكريمة للشخص بمقدار ما لديه من أموال في محفظته. مهما حاولت النظم الأخلاقية تقزيم حجم المال، إلا أن الواقع يقول بأن توفر المال عامل أساسي لسعادة الإنسان الدنيوية وحياته الكريمة. ولذلك يسعى الناس إلى الكسب من خلال شتى الطرق، مثل العمل أو الاستثمار أو غير ذلك من الوسائل المشروعة، أو حتى غير المشروعة.

لو كان الشخص لا يملك سوى مصروف جيبه الذي يضمن له ولعائلته لقمة العيش اليومية، فإنه سيبقى عبدًا لمصدر تلك الأموال الزهيدة طوال حياته، ولن يستطيع أن يحصل على ما يستحقه أو يطمح إليه من راحة وسعادة، فضلًا عن أن يستطيع توفيرها لعائلته. فهو في الواقع يعيش حياة العبيد حتى وإن اختلفت المسميات. إن إدراك الشخص لهذه النقطة، ورغبته في الحياة الكريمة، يشكّلان أول دافع له نحو السعي خلف تنمية ثروته.

ما إن يبدأ الإنسان المعدم في مقارنة وضعه المادي مع وضع غيره ممن يعيش حياة أفضل منه، حتى يدرك أن الفرق بينه وبينهم هو وجود “نهر ذهبي يتدفق من خلال محفظتهم”، أو بعبارة أخرى: ما يكسبونه من أموال يفوق ما يستهلكونه منها، وهو تعريف مفهوم التدفق المالي الإيجابي (Positive cash flow).

ما يفعله التدفق المالي الإيجابي هو ضمان أن الحاجات الأساسية للفرد أو العائلة يتم تلبيتها دون أن يكون ذلك عائقًا في سبيل تكوين ثروة ولو بسيطة، ولكن متراكمة، مما يتبقى من الدخل. أما غياب التدفق المالي الإيجابي (أي التدفق الصفري، أو السلبي) فهو ما يشلّ تقدم الإنسان ويجعله أبدًا تحت وطأة الفقر وتحت رحمة من يستعبده مقابل المال.

أغنى رجل في بابل

يعتمد بناء الثروة الشخصية على عاملين أساسيين، هما الادخار والاستثمار.

الادخار هو أن يقتطع المرء جزءًا من مدخوله ليعزله عما يمكن إنفاقه في الوقت الحاضر. يقترح الكتاب أن تكون نسبة الاقتطاع 10% من إجمالي الدخل الشهري، إلا أن لكل إنسان حرية تحديد نسبة الاقتطاع بما يراه مناسبًا. ومن المهم أن يكون الاقتطاع سابقًا للإنفاق، أي أن يقتطع الإنسان جزءًا من دخله أولًا ثم ينفق الباقي، لا أن ينفق ما يريد إنفاقه ثم يدخر ما يتبقى من الدخل. ذلك أن الإنسان كائن يستطيع تكييف حياته بمرونة عالية مع تغير الظروف، فهو ما إن يحدّ نفسه بالتُّسع من مدخوله الشهري (90%) فسوف يجد أن حياته تبدأ في التكيف مع هذا المقدار بسرعة وسهولة.

العامل الثاني هو استثمار الأموال المدخرة بدلًا من إبقائها كما هي دون زيادة 1. الفكرة من الاستثمار هي أن يتحول المال المدخر إلى موظف لدى صاحبه يقوم بإنتاج المزيد من الأموال، والتي تتحول بدورها إلى موظف يحقق المزيد من المكاسب عندما يعاد استثمارها مع الاستثمار الأصلي لتحقق مكاسب أكثر يمكن أيضا إعادة استثمارها لتتراكم المكاسب، وهكذا.

هذا الفصل قد يكون تلخيصًا للكتاب بأكمله، وذلك في القوانين الثلاثة لبناء الثروة الشخصية:

- اكسب المال

- حافظ على ما اكتسبت

- وظف ما اكتسبت لتحقيق المزيد من المال

النصائح السبع للتغلب على المحافظ الخاوية

يتوسّع هذا الفصل أكثر في الحديث الذي بدأه الفصل الثاني، ويقدم نصائح مفصلة لكيفية الادخار والاستثمار لبناء ثروة شخصية مما يقتطعه الفرد من دخله المتواضع. تبدأ الثروات الكبيرة من محافظ خاوية قام أصحابها بالعمل على تنميتها بتحقيق مكاسب تراكمية تنمو سنة بعد سنة. الطرق التي يسلكها هؤلاء قد تختلف في شكلها، ولكنها تتفق جميعها في أنها ليست عشوائية، بل منظّمة بحكمة وحذر. يمكن لمن أراد بناء ثروته الشخصية من دخل متواضع أن يتبع سبع نصائح عامة تعينه على ذلك:

-

ابدأ في ملء محفظتك

يمكن لأي شخص يملك دخلًا متواضعًا أن يبدأ في ملء محفظته بالمال الذي يمكن تحويله إلى ثروة فيما بعد، وذلك عبر ادخار جزء مما يكسب لقاء عمله. وبهذا يكون الفرد قد خلق نهرًا من الأموال يصب في محفظته ويملأها شيئا فشيئا، قد تكون العملية بطيئة في بدايتها، إلا أن استمراريتها هي العامل الأهم هنا. -

تحكم في نفقاتك

لا يكفي أن يقتطع الشخص جزءًا من دخله ويضعه بعيدًا عن متناول يد الإنفاق، بل عليه أن يتحكم في الكيفية التي ينفق بها ذلك الجزء المتاح للإنفاق. إن رغبات الإنسان غير محدودة، ولكن موارده محدودة، فمهما بلغ الإنسان من الثراء لن يستطيع تحقيق كل ما يرغب به. المال محدود، والوقت محدود، والصحة تتلاشى مع الوقت. أما الحاجات فهي على مراتب، منها ما هو أساسي، ومنها ما هو دون ذلك. يمكن للشخص أن يتحكم في نفقاته عبر وضع ميزانية مدروسة تعطي الأولوية لما هو أساسي، وتحدّ من تسرّب الأموال. عندما ينظر الإنسان في نفقاته الشهرية، قد يلاحظ أن جزءًا كبيرًا منها يضيع في تلبية حاجات غير ضرورية تزاحم الحاجات الضرورية. ابدأ أولا في تلبية الحاجات الضرورية، ثم استمتع بالحياة ولكن بميزانية مدروسة، من دون أن تنفق أكثر من الجزء المتاح للإنفاق من مدخولك. -

اعمل على بناء ثروتك

إذا كانت النصيحة الثانية تهتم بالجزء المتاح للإنفاق، فهذه النصيحة تهتم بالتعامل مع الجزء المدخر من الدخل. صحيح أن محفظة الادخار تنتفخ أكثر في كل مرة تضع فيها مبلغًا جديدًا، إلا أن المال الموجود فيها يبقى كما هو دون أن ينمو، في حين يمكنك أن توظّف هذا المال لتحقيق المزيد من المال عبر الاستثمار، ثم إعادة استثمار الأرباح لتحقيق المزيد من المال أيضًا. هذا هو ما يطلق عليه بالثروة التراكمية. فمثلًا، لو كنت تدخر 100 ريال في كل شهر، ثم تضعها في خطة استثمارية بربح 10% سنويًا، ففي نهاية العام سيكون لديك 1200 ريالًا من المدخرات، وفوقها 120 ريال من أرباح الاستثمار، ويكون مجموع ما لديك في نهاية العام 1320 ريالا. في السنة التي تليها، ستقوم بإعادة استثمار ال1200 ريالا التي حققتها في السنة الأولى، بالإضافة إلى ال120 التي ربحتها، وفوقها 1200 من مدخرات العام الجديد، فيكون رأس المال الكلي 2520 ريال. في نهاية السنة الثانية، وستكون قد حققت 252 كأرباح من هذا الاستثمار (10% من 2520)، ليكون إجمالي ما تمتلك 2772 ريالًا. وهكذا تقوم بإعادة استثمار رأس المال مع الأرباح في السنة الثالثة. إن هذه الطريقة للاستثمار تضمن لك أن كل ريال في محفظتك يعمل على إنتاج المزيد من الريالات التي ستقوم بإنتاج المزيد من الريالات، مثل شركة تنمو وتتوسع. -

حافظ على ثروتك من الضياع

قد تبدو هذه النصيحة بديهية لأول وهلة، فمن يريد إضاعة أمواله؟ إلا أن كثيرًا من الناس يضيّع بالفعل ما اكتسبه من ثروة باتخاذ قرارات خاطئة، أو بالثقة في أشخاص لا يستحقون تلك الثقة. عندما تبدأ الثروة في النمو، سيلوح في الأفق الكثير من الفرص الاستثمارية المغرية، وسيظهر الكثير من الأشخاص الذين سيحاولون كسب ثقة صاحب هذه الثروة لكي يسلّمهم إياها على أمل أن يقوموا باستغلالها في فرص استثمارية جيدة. ليست كل تلك الفرص الاستثمارية جيدة، فكثير منها وعود كاذبة أو خطط غير مدروسة، وليس كل أولئك الأشخاص جديرين بالثقة، فكثير منهم يفتقر للكفاءة أو يتكسّب بالاحتيال. إن أهم ما يفعله الإنسان بعد اكتساب المال هو أن يحافظ عليه من الضياع في مثل هذه الأحلام الزائفة والاستثمارات الفاشلة. وتذكّر أن الثراء السريع لا يأتي إلا بالمخاطرة العالية، فهل أنت مستعد للقبول بتلك المخاطر؟ وأنك عندما تسلّم أموالك لشخص ما فإنك تسلّمه مالك الذي كسبته بعد طول عناء، فهل تأمنه عليها؟ قبل أن تستثمر، استشر أهل الخبرة، واحذر من الاندفاع قبل دراسة الجدوى والاطمئنان إلى الأشخاص. -

اجعل منزلك استثمارا مربحا

باختصار، اسع لامتلاك منزلك الخاص. المنزل الخاص يضمن لك ولأسرتك حياة كريمة ومستوى من الرفاهية لا تجده في المنازل المستأجرة. امتلك منزلك ولو اضطررت لأن تقترض لشرائه، لأن تسديد القرض السكني يعني أنك تقتطع جزءًا من دخلك الشهري للاستثمار في مشروع ينتهي بامتلاكك منزلك الخاص، بينما تسديد الإيجارات الشهرية يعني أنك تقتطع جزءًا من دخلك لدفع إيجارات لن تنتهي بالتمليك ولو طال الزمن. -

اضمن دخلًا ثابتًا في المستقبل

التقلبات جزء من طبيعة الحياة، ودوام الحال من المحال. لذلك يجب على المرء ألا يغفل عن المستقبل الذي قد ينقلب ضده فيخسر أمواله أو يفقد القدرة على كسب المزيد منها. حتى لو أمن الإنسان على ماله من الضياع، فلن يأمن على صحته من الضعف والموت. إن كنت تملك القدرة على كسب الأموال وتنمية ثروتك اليوم، فاعمل على أن تضمن دخلًا ثابتًا في المستقبل يعينك ويعين أسرتك ويحقق لكم سبل الراحة والسعادة. هذه التدابير الاحتياطية يمكن أن تكون عقارًا يحافظ على قيمته أو يزيد من قيمته عبر السنين، أو مشروعًا يدرّ عليه دخلا شهريا أو سنويا مضمونا، مثل الاستثمار في أسهم الشركات الجيدة ذات العوائد. في أوقات الرخاء، يمكن الاستفادة من هذه المداخيل الثابتة في إعادة استثمارها، وفي أوقات الشدة ستكون هذه المداخيل ضمانًا ماليًا لكامل الأسرة. -

زد من قدرتك على الكسب

يستطيع الإنسان أن يزيد من ثروته إذا شحذ مواهبه وخبراته التي يكسب بها المال. إن تطوير الذات واستمرارية التعلم والتعمق في مجال العمل تتيح للإنسان أن يزيد من إنتاجيته، وتمكّنه من التفوق في عالم يتّسم بالمنافسة المحمومة بين أصحاب المهن في المختلفة. كلما زادت خبرة الإنسان في عمله، تمكّن من تحقيق المزيد من المكاسب منها.

كيفية التعامل مع الفرص

إن ما يسميه الناس بالحظ السعيد ما هو في الواقع إلا فرصة تم استغلالها بالطريقة الصحيحة، فحتى وإن بدا الأمر أنه محض صدفة، فلن يخلو من عنصر انتهاز فرصة ما. الفرص الجيدة تزور الجميع، ولكن لن يستفيد منها إلا من ينتهزها. إن زارتك فرصة ما، ورأيت بعد دراستها أنها فرصة جيدة وفيها طاقة كامنة، فلا تماطل فيها حتى تذهب من بين يديك. بادر إلى استغلال الفرصة، أو على الأقل حاول الاحتفاظ بها لنفسك بطرق مثل دفع العربون أو توقيع عقود الالتزام مع الأطراف المعنية.

انتهاز في الفرص في عمر مبكر من حياة الإنسان يتيح له الاستمتاع بثمراتها فترة أطول، أما انتهازها في سنين متأخرة فصحيح أنه أفضل من عدم انتهازها من الأساس، ولكنه لن يتيح للإنسان التمتع بها مثلما كان ليفعل لو أنه بادر مبكرًا.

لا يتحدث الناس غالبًا عن الفرص الجيدة إلا بعد تحققها على يد أشخاص آخرين. الإنسان الحكيم ينظر في الفرص المتاحة له ويدرس جدواها، ثم إذا اقتنع بها بادر إلى انتهازها دون مماطلة ليستفيد منها، حتى اذا استفاد منها قال الناس عنه أنه ذو “حظ سعيد”.

القوانين الخمسة للتعامل مع المال

عندما يتوفر المال في محفظتك، سواء أكان هذا المال مما اكتسبته بنفسك أم حصلت عليه من غيرك، فيجب أن تتبع بعض القوانين في التعامل معه حتى تحافظ عليه من الضياع. هذه القوانين الخمسة هي:

-

يأتي المال بسهولة وبكميات متزايدة لأي إنسان يقوم بادخار ما لا يقل عن عُشر إيراداته كي يؤسس ممتلكات لنفسه ولعائلته. لا يختلف هذا القانون عما سبق ذكره في اقتطاع جزء من الدخل ليكون بمثابة الادخار الذي يملأ المحفظة شيئًا فشيئًا حتى يتحول إلى ضمان لمستقبل الفرد والأسرة في المستقبل.

-

يعمل المال بكد ورضا من أجل صاحبه الحكيم الذي يجد وسيلة فعالة لإنمائه. أما هذا القانون فلا يختلف أيضًا عما سبق من تفصيل الاستثمار وأهميته، فالريال المدخر بمثابة الجثة الهامدة، أما الريال المستثمر فهو عامل حي ونشط يقوم بجلب المزيد من المال لصاحبه.

-

يبقى المال في حوزة صاحبه ما دام حريصًا على استثماره مسترشدًا بنصائح أهل الخبرة في التعامل مع المال.

-

يفر المال من بين يدي صاحبه الذي يستثمره في أعمال لا يعرف عنها شيئًا أو لا يوافق عليها أهل الخبرة في الحفاظ على المال.

-

يفر المال من بين يدي الإنسان الذي يطمح لإيرادات غير ممكنة، أو يتبع النصائح المغرية التي يقدمها له المحتالون، أو يعتمد في استثماره على خبرته المعدومة وعواطفه.

تركّز القوانين من 3 إلى 5 على أهمية التعامل مع المال بحكمة والأخذ بإرشادات من لهم باع طويل في التعامل مع المال وتنميته بالوسائل المشروعة، كما تحذّر من الطيش والتهور والانجرار وراء أحلام الثراء السريع الخادعة التي لا تحقق شيئًا سوى حرق رؤوس الأموال.

تاجر الجواهر في بابل

عندما يمتلك شخص ما ثروة أكثر ممن حوله، قد يحاول بعض الأشخاص من الأقرباء والأصدقاء أو حتى الغرباء أن يقترضوا منها مبلغًا من المال واعدين إياه بردّ المال المقترض لاحقًا. يشكّل هذا الأمر معضلة لدى البعض لأنهم قد لا يستطيعون الرفض، لظنّهم أن ذلك ينم عن عدم اكتراثهم بأمر غيرهم.

عندما تقرض أموالك لشخص لا يستطيع ردها إليك، فالمشقة التي كان يعاني منها قد تصير على عاتقك الآن، خصوصًا إذا كان المبلغ المقترض كبيرًا بحيث يؤثر على خطط حياتك. لذلك، إذا جاءك شخص يطلب منك المال، فاحرص على أنك لن تتحمل المصاعب بدلًا عنه، واحرص على أن تأخذ منه ضمانات بأن الأموال التي أخذها ستعود حتمًا.

هنالك عدة أسباب قد تحول دون قدرة المقترض على رد ما اقترضه من مال، منها الموت أو الإفلاس أو ضياع المال أو فشل المشروع الذي اقترض المال من أجله. لكي تحمي جانبك من كل هذه الاحتمالات، اجعل للاقتراض صفة رسمية، سواء أكان ذلك بتوقيع سندات تثبت أن الشخص الفلاني اقترض منك المبلغ المحدد، أو برهن شيء من ممتلكاته بحيث تستطيع تعويض المبلغ الذي لم يقدر على إرجاعه لك، لأنك إن خسرت مبلغًا من المال فأنت في الواقع قد خسرت معه ما كان يمكن أن يحققه هذا المبلغ من مكاسب بالاستثمار، فالخسارة هنا هي خسارة للموجودات وللفرص.

يمكن تصنيف المقترضين إلى ثلاثة أصناف:

- أولئك الذي يمتلكون أكثر من المبالغ التي يطلبونها، من عقار ومجوهرات أو أي من هذه الأشياء التي يمكن بيعها لسداد القرض. يمكن إقراض هذا الصنف من الناس والاطمئنان لهم أكثر من غيرهم عند الإقراض. هذا النوع من الإقراض يعتمد على الممتلكات.

- أولئك الذين لا يمتلكون الكثير، ولكن لديهم القدرة على الكسب. صحيح أنهم لا يملكون ما يساوي حجم الدين، ولكنهم يستطيعون كسب المال وتسديد ديونهم. هذا الصنف من الناس يمكن الاطمئنان إليه كذلك لقدرتهم على التسديد. هذا النوع من الإقراض يعتمد على المجهود البشري.

- أما البقية، فليس لديهم ممتلكات ذات قيمة، ولا قدرة على الكسب المضمون. وللأسف فإن في إقراضهم مخاطرة كبيرة، إلا إن كان هنالك من يضمنهم ويستطيع التكفل بالدين إذا عجزوا عن رده.

إن التصرف السليم في مثل هذه المواقف هو أن تتأكد بشكل كاف أن من يطلب منك المال يمتلك من القدرة أو الخبرة ما يضمن بأنه سيردّ إليك المال مستقبلًا، ولا تسمح للعواطف بأن تتحكم في قرارك.

هذا لا يعني أنه لا ينبغي مساعدة الغير من المحتاجين فعلا للمال، ففعل الخير يبقى صفة أخلاقية عظيمة. ولكن يجب أن يكون هذا الفعل مبنيا على الوعي بالآثار المترتبة. هنا أيضًا، كن حكيمًا في اتخاذ القرار، وتأكد بأنك لن تتحمل متاعب الطرف الآخر بدلًا منه لو أنك أعطيته مالك دون مقابل.

أسوار بابل

من طبيعة الإنسان أن يبقى دائما في خوف وترقب وحذر إن لم يكن حوله أسوار تحميه من الهجمات المحتملة من الأعداء. الثروة الشخصية هي بمثابة الأسوار المنيعة التي يحتمي بها الإنسان وأسرته من المصائب والمآسي غير المتوقعة التي يحملها المستقبل في طياته. فالإنسان بلا حماية يبقى أبدًا رهينة القلق مما قد يحدث له في المستقبل.

تاجر الإبل في بابل

يحذّر هذا الفصل من خطر الديون، خصوصًا تلك الديون التي تتراكم ولا تترك للإنسان حلًا سوى الغرق في المزيد من الديون لتسديدها. من أكبر المخاطر المالية أن يغرق الإنسان نفسه في ديون لا يستطيع تحملها من أجل شراء حاجيات غير ضرورية، فانغماسه في تلك الديون قد يدفعه إلى اتخاذ قرارات متهورة وغير مسؤولة، وربما غير قانونية في بعض الحالات، من أجل تسديد ديونه التي تكبّل يديه.

الديون الإنسان يسعى ويجهد نفسه من أجل كسب أموال لن يستفيد منها، بل سيعطيها لغيره، فيصبح بذلك يعمل كل يوم من أجل أن يتخلص من ديونه المتراكمة. الآثار النفسية لهذه الديون قد تتفاقم لتجعل صاحبها ينظر إلى نفسه بعين الشفقة لضعف حاله، مما قد يفقده أي عزيمة للنهوض وانتشال نفسه.

ألواح بابل الصلصالية

يكمل هذا الفصل ما بدأه الفصل الثامن من حديث عن خطر الديون المتراكمة، إلا أن هذا الفصل يقدّم طريقة للخروج من مأزق الديون دون أن يضطر الإنسان إلى وسائل متهورة، ودون أن يكون كل سعيه من أجل تسديد ديونه.

الطريقة التي يقترحها هذا الفصل هي أن يقسّم الإنسان إيراداته الشهرية إلى: مدخرات، مصروفات، وسداد للديون. بحيث:

- يدّخر 10% من إيراداته الشهرية، ويستطيع أن يستفيد من هذا المبلغ في الاستثمار.

- يخصص 70% من الإيرادات من أجل أن يوفر الحياة الكريمة لنفسه ولأسرته.

- يقسّم المتبقي (20%) على الأشخاص الذين يطالبونه بتسديد الديون، فيبدأ بالسداد لهم على شكل أقساط شهرية مستمرة.

إن الالتزام بهذه الخطة، وفي ظل الإيرادات الشهرية الثابتة -وربما المتزايدة- يمكّن الإنسان من الخروج من مأزق الديون دون أن يكون ذلك على حساب حياته الكريمة ولا على حساب مدخراته واستثماراته. عندما يرى الإنسان أن ديونه تتناقص، سيشعر بمزيد من الثقة في النفس وبمزيد من العزيمة للعمل والكسب، فيستطيع بذلك أن يزيد من إيراداته الشهرية، ليدخل بذلك في دائرة إيجابية من العزيمة التي تولّد المزيد من المال والعزيمة، بدل أن كان في قبضة دائرة سلبية تزيد من ديونه ومن ضعفه النفسي والمادي.

بعد إتمام تسديد كافة الديون وفقًا لهذه الخطة، سيجد الشخص في حوزته مبلغًا محترمًا من المدخرات والاستثمارات التي تراكمت عبر السنين، وسيكون بمقدوره الآن أن يعيد توزيع إيراداته الشهرية ليزيد من حصة الاستثمار ومن حصة المصروفات.

الرجل الأكثر حظًا في بابل

في الفصل الأخير من الكتاب، يتحدث الكاتب عن أهمية العمل في حياة الإنسان. العمل هو ما يمنح الإنسان تقديره لذاته، وهو أفضل صديق للإنسان إذ أنه يجذب إليه الأموال والفرص، ويضمن له استمرار تدفق الأموال إلى محفظته. مما يفعله الاجتهاد في العمل أيضًا أنه يبني للإنسان شبكة علاقات جديدة أساسها المصالح المادية، وهي الشبكة التي يستطيع الإنسان استغلالها للتدرج من وظيفة إلى أخرى، ومن منصب إلى منصب آخر أعلى منه. وباختصار، فإن العمل هو سر النجاح في تأسيس الحياة الكريمة والمستقبل المزدهر للفرد وأسرته.

الهوامش

-

لا يتطرق الكتاب إلى نقطة مهمة، وهي أن الأموال المدخرة تفقد قيمتها تدريجيا بفعل التضخم السنوي. فالريال الذي يستطيع شراء عبوة ماء اليوم قد لا يستطيع شراءها بعد عدة سنوات بسبب تضخم أسعار السلع، وبذلك يكون الريال قد خسر من قيمته أو قوته الشرائية، حتى وإن بقيت الورقة النقدية كما هي. الاستثمار في الأصول التي تزداد قيمتها مع التضخم يمكن أن يحمي هذه الأموال من فقدان قيمتها، فأسعار الأصول سترتفع لتجاري نسبة التضخم، أو ربما تتجاوزها، وبهذا تبقى القوة الشرائية كما هي أو أكثر بعد ارتفاع أسعار السلع. ↩︎